En relación a la tributación de las rentas durante la permanencia de miembros de las Fuerzas Armadas, en operaciones en el extranjero, que en el caso de nuestro cliente, Cabo de la Armada, el periodo se refiere a la misión realizada bajo el paraguas de la OTAN. En este orden de cosas, este despacho ha conseguido una victoria sin parangón, en vía administrativa, sin necesidad de esperar a una sentencia de instancias judiciales (con la dilatación de plazos que supone).

Durante el procedimiento administrativo, la Agencia Tributaria propuso la denegación a nuestro cliente, de la exención peticionada, al negar la consideración de beneficiarios a otros Estados durante la realización de las misiones, que en este caso abarcaba los años 2016-2019. Además, dicho organismo señalaba que no podía considerarse como establecimiento permanente en el extranjero, el barco en el que se encontraba el contribuyente (militar de la Armada).

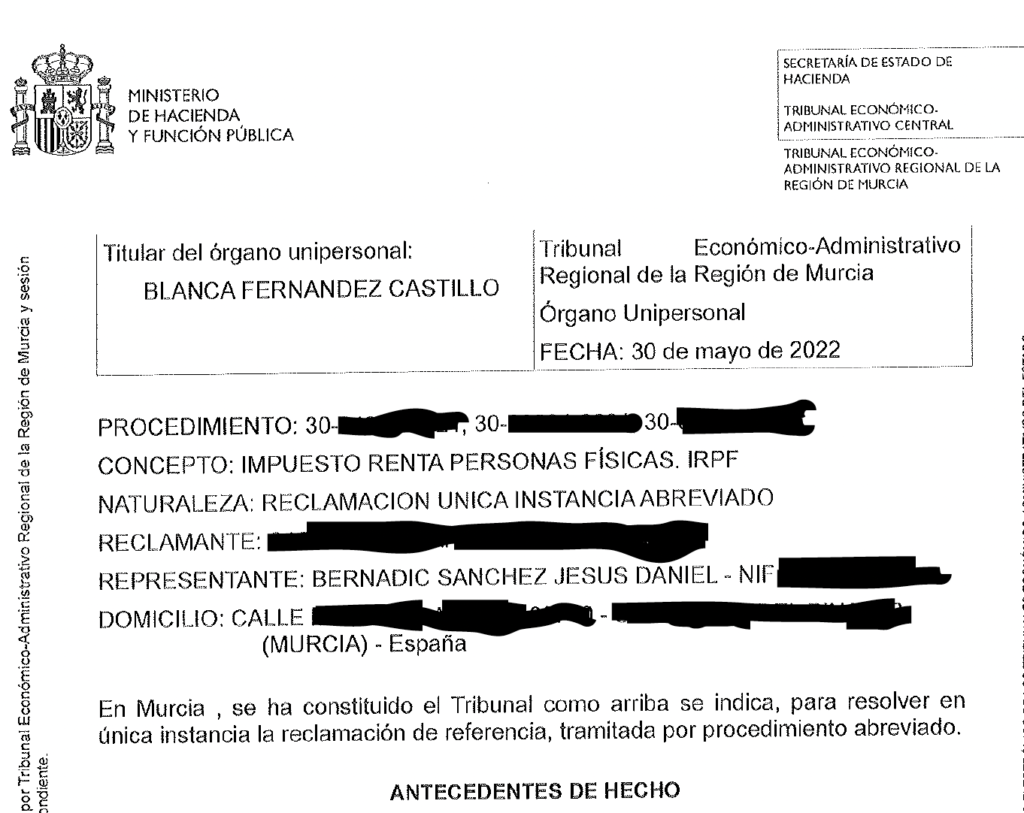

Presentamos alegaciones frente a dicha propuesta, que igualmente fueron desestimadas, y tras ello, este despacho de abogados interpuso reclamación económico administrativa ante el Tribunal Eco-Admvo Regional de Murcia, quien, finalmente nos ha dado la razón, sobre la base de lo interesado por el Letrado que ha llevado el asunto, Jesús Bernadic. Conviene destacar que, en la resolución favorable, destaca el propio Tribunal «el interesado insiste en sus pretensiones«, detalle que nos hace pensar que, nada se habría conseguido de haber cedido con la primera negativa recibida.

En ese orden de cosas, el TEAR-MUR falla a favor de nuestro cliente, entendiendo que, tratándose de una misión de la OTAN, en la que participan conjuntamente múltiples Estados, no puede negarse la condición de beneficiarios también, a ellos (no solo a España), y que, efectivamente, los territorios en los que nuestro cliente ha desempeñado la misión, cuentan con un impuesto análogo al español o disponen de un tratado internacional sobre intercambio de información, por lo que, no siendo tales territorios, paraísos fiscales, no puede negarse la exención de las rentas interesada, y en consecuencia se anulan los actos de la Agencia Tributaria impugnados.

Esta victoria, no es importante solo por la cuantía que recibirá nuestro cliente (más de 4.000€), sino por el hecho de que, teniendo la razón en esta controversia, cualquier militar que se encuentre en idéntica o similar posición, podría beneficiarse de este criterio, cualesquiera sean las cantidades a devolver por la Administración.

¿Eres militar y has estado desplegado en el extranjero? ¿has tributado durante el periodo de duración de la misión o despliegue? ¿solicitaste la rectificación de la renta y te han respondido negativamente?

No obstante lo anterior, es irrelevante la condición de civil o militar del contribuyente, importando únicamente que cumpla los requisitos del artículo 7. p) de la Ley del Impuesto de la Renta de las Personas Físicas (LIRPF).

Si estás en alguna de esas situaciones, o crees estarlo, acude a especialistas en Derecho Tributario y Fiscal, para asesorarte, acude, a Solicitup Abogados.

Comentarios recientes